【转载-财政动态】3月城投债到期高峰来临带动发行大增,各级别信用利差收窄

发布日期:2023-04-20 浏览次数:2252

3月城投债到期高峰来临带动发行大增,各级别信用利差收窄

原创 张琦 中证鹏元评级 2023-04-11 09:13 发表于上海

主要内容

政策回顾:(1)财政部对地方隐性债务管控仍将维持高压态势;(2)企业债券发行审核归口证监会,预计企业债券专项品种将取消;(3)潍坊地区城投获得省级支持,融资环境有所改善。

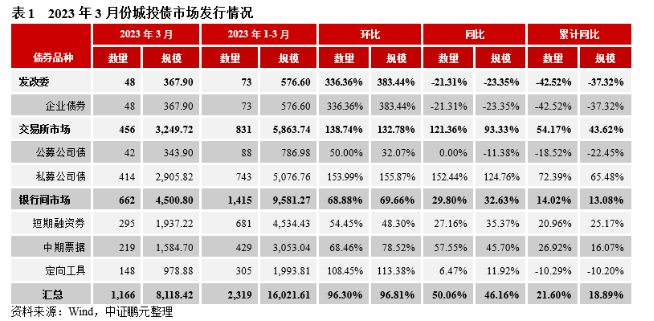

3月份城投债发行规模同比大幅增长。3月份,各品种城投债共发行1,166只,发行规模8,118.42亿元,同比分别增长50%和46%,环比分别增长96%和97%;其中,交易所、银行间市场、企业债城投债券发行规模同比分别增长93%、增长33%、下降23%,环比分别增长133%、70%、383%;3月份城投债净融资2,555.35亿元,同比增长46%、环比增长15%。

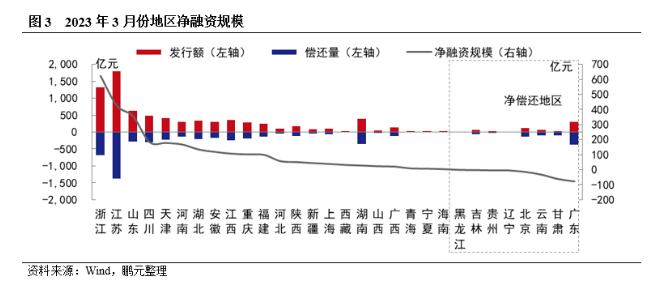

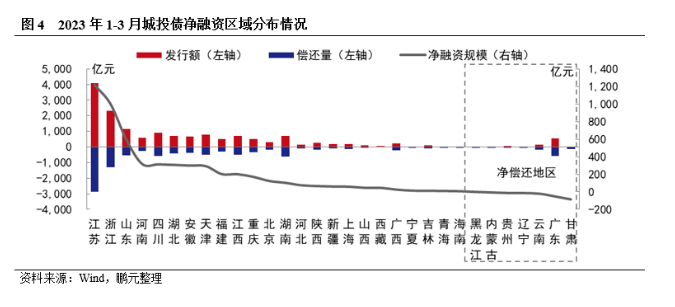

3月份仍以浙江和江苏净融资最大,8省为净偿还。3月份,浙江、江苏净融资规模分别为622.18亿元、424.55亿元,位居前两位;山东、四川、天津、河南、湖北、安徽、江西、重庆的净融资规模也在100亿元以上;净偿还的地区以广东、甘肃、云南分别净偿还79.66亿元、53.52亿元、34.95亿元相对较大。

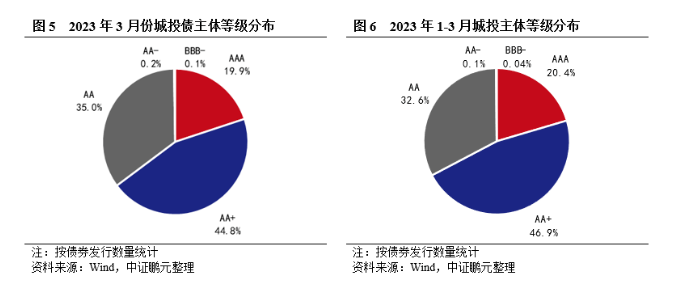

3月份AA级城投发行人占比上升。3月份城投债发行人AA+级及以上级别合计占比64.8%,较上月下降8.3pct;具体而言AAA级、AA+级、AA级主体债券占比分别较上月下降1.7pct,下降6.6pct、上升8.1pct。

3月份长期限各等级城投债发行利率下行、发行利差收窄。3月份,长期限无增信AAA级、AA+级、AA级城投债平均发行利率较上月分别下行44BP、5BP、20BP,利差分别较上月分别收窄43BP、6BP、23BP。

3月份发行利差相对较高的地区:天津、青海、云南、广西、吉林的AA+级城投,河南、广西、山东、重庆、四川的AA级城投发行利差均在400BP以上;山西的AA+级和广西的AA级城投债利差走扩较大。

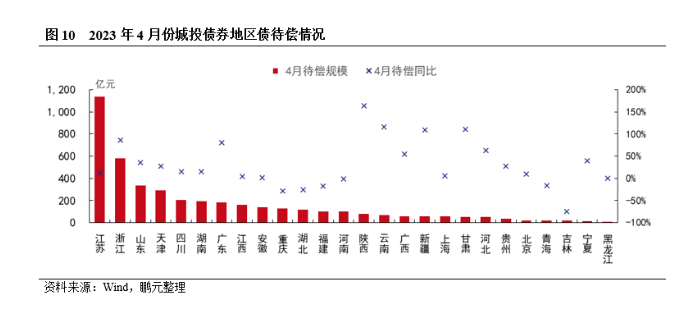

4月份全国城投债待偿规模4,237.80亿元,同比增长20%,环比下降24%,其中江苏待偿1,135.55亿元、浙江待偿580.28亿元、山东待偿336.10亿元、天津待偿291.55亿元、四川待偿206.44亿元。"

一、政策回顾

1. 财政部对地方隐性债务管控仍将维持高压态势

3月8日,《第十四届全国人民代表大会财政经济委员会关于2022年中央和地方预算执行情况与2023年中央和地方预算草案的审查结果报告》(以下简称“2023年预算草案”)中对2023年财政改革发展工作将“持续加强地方政府债务管理”,地方隐性债务管控仍将维持高压态势。

“隐性债务”方面,2023年预算草案再提“市场化法制化处理机制”,类似表述曾出现在2021年预算草案中,但在2022年预算草案中较侧重强调“遏制新增”和“防范风险”。相对于2022年预算草案的“有序化解地方政府存量隐性债务”,2023年提出“抓实化解”,监管强度有多强化。且从财政部在第一次会议上提交审查的版本中提出的“从资金需求端和供给端同时加强监管,阻断新增隐性债务路径”,“督促省级政府加强风险分析研判……逐步降低债务风险水平” 仍可以看出财政部对地方隐性债务管控仍将维持高压态势。

“融资平台治理”方面,2023年预算草案提出“推动融资平台公司分类转型发展”,而在以前的表述中均为“市场化转型”。考虑到城投平台以承担政府融资性任务为主,真正市场化的业务较少。现阶段,城投平台“分类转型”来增强平台实力和抗风险能力更符合当前实际。

2. 企业债券发行核归口证监会,预计企业债券专项品种将取消

3月7日,十四届全国人大第一次会议通过的《党和国家机构改革方案》中提到“强化证监会的资本市场监督职责,理顺债券管理体制,将国家发改委的企业债发行审核职责划入的证监会,由证监会统一负责公司(企业)债券发行审核工作”。

目前,过渡期企业债项目按是否分受理分类处理;其中(1)尚未受理的拟申报企业债券项目,各省发改委已明确不再继续出具固定资产审批意见,中债待证监会明确过渡期执行细则后继续受理申报材料,过度期内申报材料、审核细则接受证监会监督、指导;(2)已受理并在中债和协会通道内审核的项目,均正常履行审核程序,但国家发改委已停止召开注册会议,预计待证监会明确实施细则后,移交证监会注册,通道内项目申报材料亦按证监会注册要求执行。

关于未来企业债券的去向,可能在公司债券下新增产业债的分类,要求与之前的企业债券大致一致,但在证监会实施细则出台之前,尚未有定论。若在公司债券下新增产业债的分类,可能保留或部分保留企业债券的需要关注:(1)募集资金用途的相关要求,如补流、借新还旧等要求是否沿用原规则;(2)发行主体资质要求是否沿用原规则;(3)城投平台发债是否与交易所当前政策趋同;(4)各类专项企业品种的去留;(5)上市地点是沿用跨市场上市还是仅在交易所上市。根据债券市场监管统一、规则统一的大方向,不排除未来企业债券的部分品种会实质性取消的可能。

3. 潍坊城投获得省级支持,城投融资环境有所改善

3月21日,潍坊市人民政府与8家山东省财政厅履行出资人职责企业签订战略合作协议。山东省省财政厅表示将以财政金融为纽带,撬动更多资源资本,助力潍坊发展,8家企业也一致表示,将以此次战略合作签约活动为契机,全力落实落细协议各项内容,对潍坊市在信贷投放、债券发行、担保增信等方面持续加大力度。

近期,山东城投债务风波持续升温,自2022年年末,国务院、财政部、银保监会接连针对山东地区出台支持化债文件。潍坊市作为城投债务存量规模第三的地市,其城投债利差从2020年持续走扩,且一直显著高于山东省其他地市。近期潍坊城投平台的负面信息更是加剧了市场对潍坊市城投平台偿债的担忧。3月份,潍坊市共有10家城投主体成功发行债券,发行规模共83.60亿元,发行利率在5.50%-7.00%之间,相较与1-2月份仅4只债券而言,潍坊地区城投获得省级支持,对潍坊市城投融资环境改善具有一定作用。

二、2023年3月份城投债发行情况

1. 3月份城投债发行同比大增,为近年来单月发行规模最高

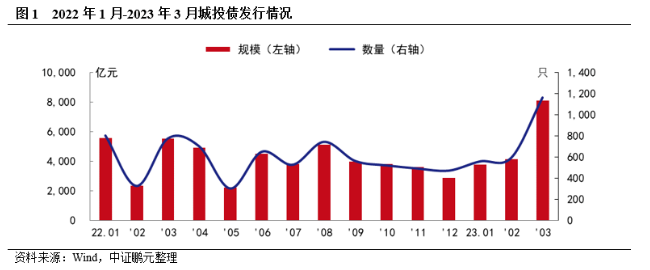

2023年3月份,各品种城投债共发行1,166只,发行规模8,118.42亿元,发行数量同比增长50%、发行规模同比增长46%,环比分别增长96%和97%。综合2023年1-3月,各品种城投债共发行2,319只,发行规模1.60万亿元,累计同比分别增长22%和19%。自2021年下半年以来,城投债融资政策处于收紧状态,发行规模呈现下降趋势,3月份超过8000亿元的发行规模为近5年来最高单月发行水平,主要因2023年3-4月份城投债进入历史偿债高峰,借新还旧需求带动发行规模大增。

从主要债券品种来看,3月份城投债企业债和公募公司债两个品种发行规模同比下降,其它品种同比均增长。

具体来看,交易所方面,城投债券发行数量和发行规模同比分别增长121%和93%。交易所城投债券主要为私募公司债品种增长较大,其发行数量为414只、发行规模2,905.82亿元,同比分别增长152%和125%;公募公司债品种发行42只,发行数量去年同期持平,发行规模343.90亿元,发行规模同比下降11%。银行间市场方面,城投债券发行数量和发行规模同比分别增长30%和33%。其中,短期融资券品种发行295只、发行规模1,937.22亿元,同比分别增长27%和35%;中期票据发行219只、发行规模1,584.70亿元,同比分别增长58%和46%;定向工具品种发行148只、发行规模978.88亿元,同比分别增长6%和12%。企业债城投品种共发行48只、发行规模367.90亿元,同比分别减少21%和23%。

综合2023年1-3月份,交易所城投债发行规模3,249.72亿元,同比增长44%;银行间市场城投发行规模9,581.27亿元,同比增长13%;企业债城投债券发行规模576.60亿元,同比下降37%。

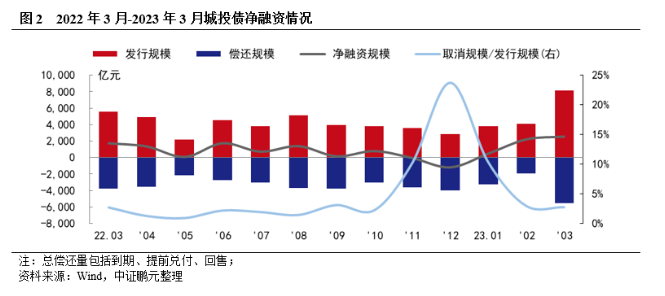

2. 3月份净融资2,555.35亿元,环比增长15%

3月份,城投债偿还债券规模5,563.07亿元,净融资规模2,555.35亿元,同比增长46%、环比增长15%,处于历史较高资水平。当前,城投债供求旺盛,3月份城投债净资规模占全信用债市场净融资规模的181%。综合2023年1-3月份,城投债累计净融资规模5,270.79亿元,累计同比下降7.66%,累计净融资占全信用债市场净融资规模的50%。

3月份,推迟或取消发行的城投债共45只,原计划发行规模222.65亿元,江苏、湖北、山东等地区推迟或取消发行的城投债数量相对较多,分别为分别取消18只、8只、6只。从债券类型上看,私募公司债、中期票据、定向工具推迟或取消发行的数量较多,分别为取消发行债券数量均在10只以上。

3. 3月份城投债以浙江和江苏净融资规模较大,8省为净偿还

3月份,浙江和江苏仍是净融资规模较大的两个地区。浙江发行1,312.37亿元、净融资622.18亿元;江苏发行1,796.92亿元、净融资424.55亿元;山东、四川、天津、河南、湖北、安徽、江西、重庆等地区的净融资规模也在100亿元以上。3月份,全国共有8个省为净偿还,除广东、甘肃、云南分别净偿还79.66亿元、53.52亿元、34.95亿元,相对较大,北京、辽宁、贵州、吉林、黑龙江等地区也表现为净偿还。

综合2023年1-3月的情况来看,24个地区表现为净融资,7个地区表现为净偿还。净融资规模最大的几个地区,江苏发行规模4,084.19亿元,净融资规模1,213.50亿元排名第一;浙江发行规模2,318.92亿元,净融资规模996.99亿元排名第二;山东发行规模1,139.80亿元,净融资规模达589.66亿元排名第三;河南、四川、湖北、安徽分别以净融资313.13亿元、310.17亿元、304.05亿元、295.99亿元分别位居第四至七位。2023年1-3月净偿还地区中,甘肃净偿还规模89.02亿元,广东分别以净偿还55.06亿元,相对高于其他净偿还的地区。

4. 3月份AA级城投债占比上升,主要因大规模到期带来发行规模大幅提升

2023年3月份,城投债发行主体AA+级以上级别合计占比达到64.8%,较上月下降8.3pct。具体看,AAA主体发债232只,占比19.9%,较上月下降1.7pct;AA+主体发债522只,占比44.8%,较上月下降6.6pct;AA主体发债407只,占比35.0%,较上月上升8.1pct;3月份,仍有3只AA-级及以下主体债券,占比0.3%。

从各级别发行情况,AA级主体发行规模增多因当月大规模债券到期续发所致。3月份,AAA级、AA+级、AA级主体发行规模环比分别增长83%、75%、173%。但从各等级主体净融资情况看,AAA级净融资规模559亿元,与上月基本持平;AA+级、AA级净融资规模分别为1,575亿元、463亿元,环比分别增长28%,4%,AA级主体净融资规模增长并不显著。

综合2023年1-3月发行情况,AA+级别以上主体债券合计占比67.3%,较去年同期上升0.5pct。其中,AA+级占比46.9%,较去年同期上升1.3pct,AAA级占比20.4%,较去年同期下降0.9pct。

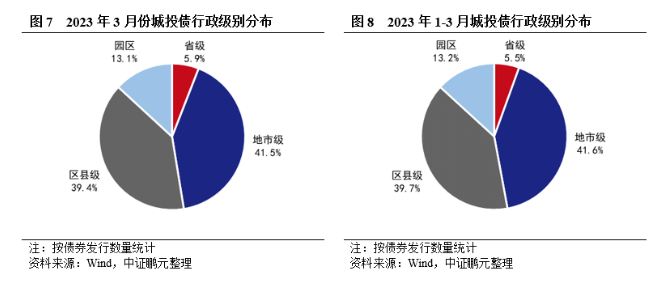

从行政级别分布来看,3月份区县级城投平台和园区平台的债券发行数量占比上升。具体而言,省级平台发行414只,占比5.9%,较上月基本持平;地市级平台发行债券483只,占比41.5%,较上月下降1.6pct;区县级平台发行债券459只,占比39.4%,较上月上升1.0pct;园区城投发行债券153只,占比13.1%,较去年上月上升0.6pct。

综合2023年1-3月发行情况,省级、地市级、区县级、园区平台发行债券的数量占比分别为5.5%、41.6%、39.7%、13.2%。

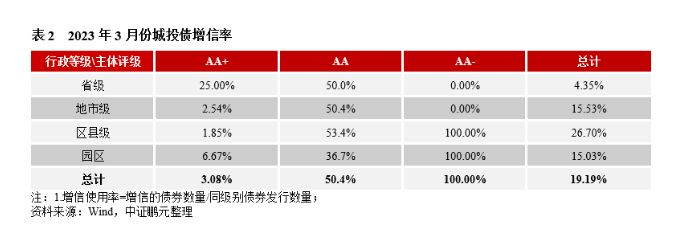

5. 3月AA级平台增信使用率回至高位

2023年3月份,城投债券的总体增信使用率19.2%,因AA级平台发债量大幅上升,增信使用率较上月上升8.4pct。从主体评级级别和行政等级来看,AA+级和AA级平台增信使用率均高于上月,其中AA+级平台增信使用率3.1%,较上月上升1.8pct,AA级平台增信使用率回升至50.4%,较上月上升12.6pct。

从增信的效果来看,3月份有117只债券通过增信使债项等级得到提升,占发行数量的10.0%。其中AA+级主体中有8只债项级别提升至AAA级;AA级主体中,有51只债项级别提升至AAA级,52只债项级别提升至AA+级。

综合2023年1-3月份,城投债总体增信使用率16.3%。AA+、AA级平台的增信使用率分别为2.5%和46.0%,其中AA级地市级平台增信使用率为42.4%、AA级区县级平台增信使用率为50.6%,AA级园区平台增信使用率为35.2%;增信效果上,1-3月份共有184只债券通过增信使债项等级得到提升,占发行数量的7.9%。

6. 3月份长期限各等级城投债发行利率均下行、发行利差收窄

3月份,城投债的最高发行利率为7.80%,最低利率2.07%,发行利率区间较上月收窄。

分级别来看,长期限无增信AAA级、AA+级、AA级城投债平均发行利率较上月分别下行44BP、5BP、20BP;短期限品种的无增信AAA级城投债平均发行来了较上月下降1BP,AA+级、AA级城投债平均发行利率较上月分别上行1BP、2BP。

发行利差方面,长期限无增信AAA级、AA+级、AA级城投债发行利差较上月分别收窄43BP、6BP、23BP,短期限无增信AAA级、AA+级、AA级城投债较上月分别收窄44BP、3BP、5BP。

7. 3月份广西、山西等地区城投利差走扩明显

就地区发行利差来看,2023年3月份,发行利差相对较高的地区:AAA级城投债中的吉林地区的发行利差为379BP;AA+级城投债中,天津、青海、云南、广西、吉林、宁夏、陕西的发行利差分别为489BP、489BP、481BP、467BP、407BP、332BP、322BP;AA级城投债中,河南、广西、山东、重庆、四川、湖南、江西、湖北的发行利差分,为465BP、454BP、428BP、428BP、402BP、370BP、325BP、318BP。

从利差变动情况来看,城投债利差扩大地区主要为山西和广西地区,其中山西的AA+级城投利差扩大98BP,广西的AA级城投扩大109BP。此外,江西的AAA级、河北的AA+级,以及新疆的AA级城投债利差收窄相对较大。

8. 4月份全国城投债待偿规模4,237.80亿元同比上升,浙江、广东、山东地区同比增长较大

2023年4月份,有29个省城投债待偿,待偿规模4,237.80亿元(不含未宣告的回售规模),同比增长20%、环比下降24%。待偿规模靠前地区有:江苏城投债待偿规模1,135.55亿元,同比增长13%,环比下降17%;浙江城投债待偿规模580.28亿元,同比增长86%、环比下降16%;山东城投债待偿规模336.10亿元,同比增长36%、环比增长21%;天津城投债待偿规模291.55亿元,同比增长28%、环比增长24%;四川城投债待偿规模206.44亿元,同比增长16%、环比下降31%。待偿规模100亿元以上的地区找那个,浙江、广东、山东同比增长较大。

【转载网址】https://mp.weixin.qq.com/s/XnWt3AK8C3ki9vBiaSuDdw